Kommunene spilte med reservene

Norske kommuner har tapt enorme summer på turbulensen i de internasjonale finansmarkedene. Hvorfor var investeringen et fenomenalt feiltrinn? NHH-professor Thore Johnsen har blitt medienes finansekspert i Terra-saken.

27.11.2007 - Jens Frølich Holte

Avisene har de siste ukene fylt spaltemeter på spaltemeter med stoff om de fire nordlandskommunene som risikerer å tape flere hundre millioner kroner på feilslåtte investeringer. Ved å belåne fremtidige inntekter fra kraftselskaper har små kommuner satset store beløp og lånt enorme summer til risikofylte investeringer. NHHs nettavis, Paraplyen, har tatt en prat med Thore Johnsen for å finne noen svar.

Satset sparepengene

Det er store forskjeller på kommuner i Norge. Mens noen knapt har penger til daglig drift, kan andre trygt tære på oppsparte reserver dersom det skulle knipe. Hvorfor har noen norske kommuner råd til å investere flere hundre millioner kroner i finansmarkedet?

Mange norske kommuner eier eller har eierandeler i kraftselskaper. Disse "kraftkommunene" har store inntekter, og sitter på mer penger enn de trenger for å dekke sine løpende utgifter. De har en situasjon med overskuddslikviditet.

Kommunenes ekstra midler kan sees på som en reserve. På et fremtidig tidspunkt kommer kommunen til å trenge disse pengene til investeringer og driftsutgifter. Disponeringen av kraftinntektene er ofte fastsatt for flere år fremover.

- Det er snakk om en periodisering av inntekter. I noen perioder har man mindre forbruk, og pengene settes til side fordi de skal brukes senere. Men dette er ikke spillepenger, påpeker finansprofessor Johnsen.

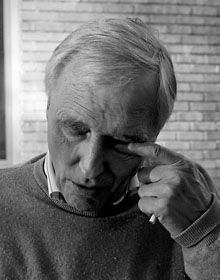

- Kommunene har tapt alt. Det sa finansprofessor ved NHH, Thore Johnsen til DN.no 23. november.

Foto: Jens Frølich Holte

Kraftkommunene bryter forvaltningsprinsipper

Før plasserte bedrifter og kommuner overskuddsreservene sine på høyrentekonto i bank. Nå plasseres slike reserver gjerne i pengemarkedsfond. Et slikt fond har nesten like lav risiko som et bankinnskudd, men gir noe høyere avkastning.

To prinsipper ligger til grunn for forvaltning av slike reserver. For det første skal de være tilgjengelige. Trenger kommunen midler, skal man raskt kunne konvertere plasseringen til kontanter. For det andre skal reservene plasseres til lav risiko. En viss avkastning kan kreves, men poenget er at beløpet skal være sikret mot verdifall.

Finansprofessor Thore Johnsen mener begge prinsippene ble brutt da kommunenes fremtidige kraftinntekter ble plassert i rentemarkedet gjennom Citibanks fondsprodukt.

- Disse kommunene har nå bundet opp reservene sine i lang tid. Skal de bruke pengene uten å ta tapet, må de vente i 30 år. Reserver skal beskyttes, ikke spekuleres med, konstaterer finansprofessoren.

Terra har utvidet ansvar - og blandet rollene

Etter Kommuneloven kan en kommune egentlig bare låne penger til å finansiere eiendeler av varig verdi - som for eksempel et aldershjem. Terra og kraftkommunene benyttet seg av et smutthull i Kommuneloven. Ved å vise til inntekter som kommunene mener de kommer til å tjene i fremtiden, fikk de låne penger til å investere i fondsprodukter. Nettopp dette kritiserer Johnsen.

- Disse inntektene er en reserve, ikke en spillekasse. Det er som å låne på fremtidige skatteinntekter, sammenligner finansprofessoren.

Grensen mellom selgerrollen og rådgiverrollen er hårfin, og mye tyder på at Terra blandet disse to. Terra eies av en allianse av norske sparebanker - de samme sparebankene som i en mannsalder har vært Kommune-Norges nærmeste rådgivere. Mange mener at Terra burde visst at kommunene ikke var videre risikovillige.

Solgte produkt utviklet av verdens største bank

Fondsproduktet som Terra videresolgte til kraftkommunene var utviklet av Citigroup, verdens største finanskonglomerat. Citigroup vedkjente seg nylig tap på mellom åtte og elleve milliarder dollar som følge av uroen i finansmarkedene. Kraftkommunene investerte i et fond som i hovedsak spekulerte i at amerikanske kommuneobligasjoner var for billige i forhold til bankobligasjoner.

Selv om de norske kommunene ikke kjøpte selve obligasjonene, kan det være greit å forklare begrepet. Når noen kjøper en obligasjon, kjøper de en andel av et lån. De fleste obligasjoner gir kjøperen rett på en fast årlig renteinntekt - ikke ulikt et bankinnskudd. I USA kan kommuner selge obligasjoner til investorer istedenfor å låne penger i banken. Dette har de kun anledning til å gjøre når de skal finansiere helt konkrete prosjekter, som for eksempel en ny flyplass eller nye veier. De som kjøper obligasjoner av kommunen får en relativt sikker investering. Kommunene er sett på som trygge betalere og får alltid topprangering av de store kredittbyråene.

Fondsstrukturen gjorde investeringen mer risikabel

Under normale forhold ville kommunenes fondsinvestering ikke være spesielt risikabel. Denne høsten har imidlertid vært alt annet enn normal. Frykt og nervøsitet har de siste tre månedene ført til økte renter i pengemarkedet. Økte renter betyr lavere priser på obligasjoner, altså blir investeringen mindre verdt.

Fondets spesielle oppbygning økte dessuten risikoen ytterligere.

- For å gjøre produktet mer interessant for profesjonelle investorer, lånte fondet 8 til 10 ganger investors opprinnelige investeringsbeløp, forteller Johnsen.

Fondet brukte altså investeringsbeløpet pluss de lånte midlene til å spekulere i obligasjonsmarkedet. En bank vil ikke låne deg penger uten at du stiller med en sikkerhet for lånebeløpet. Verdipapirene som fondet kjøper, deponeres som sikkerhet for lånet.

Når investeringsbeløpet mangedobles med lånte penger risikerer de norske kommunene å ende opp med svarteper. Dersom fondets innhold taper verdi, er det ikke lenger god nok garanti for banken som har lånt ut midler. Da blir man nødt til å hoste opp mer av egne penger for å dekke inn deler av lånet slik at banken blir tilfreds og føler at den har et godt sikret lån.

Norske kommuner i skvis

Dette illustreres best med et eksempel. La oss si at du har en million kroner og vil investere i en aksje som også koster en million kroner. I håp om større avkastning låner du tre millioner kroner, og kjøper totalt fire aksjer. Banken gir deg lånet på tre millioner mot sikkerhet i aksjene som i utgangspunktet er verdt fire millioner. Plutselig halveres aksjens verdi. Dine fire aksjer er nå verdt kun to millioner kroner. Lånet ditt, derimot, beløper seg fortsatt til tre millioner kroner. Banken er ikke fornøyd med at sikkerheten, altså aksjene, er verdt mindre enn selve lånet. Da krever den at du må nedbetale lånet til to millioner, slik at lånet atter en gang er verdt minst like mye som aksjenes verdi.

Slik har norske kommuner havnet i skvis. Skal kommunene ha noe håp om å få tilbake pengene som ble investert, må de foreta nedbetalinger på lånet som ble tatt opp. Denne nedbetalingen kan i verste fall bli større en selve investeringen.

|